-

'주력사업 호조·R&D성장통'...제약, 상반기 실적 희비주요 대형제약사들의 상반기 실적 희비가 크게 엇갈렸다. 매출 1위 유한양행은 도입신약의 부진과 연구개발(R&D) 비용 급증으로 부진한 성적표를 받아들었다. 녹십자는 주력사업의 선전으로 1분기 실적침체를 만회하는 분위기다. 한미약품, 대웅제약, 종근당 등은 간판제품의 성장세를 발판으로 호전된 실적을 나타냈다.주요 제약사 상번기 매출 영업이익(단위: 백만원, %, 자료: 금융감독원) ◆유한양행, R&D비용 등 증가로 2분기 영업익 4억유한양행 본사 전경제약업계 매출 1위 유한양행은 상반기에 극심한 부진을 나타냈다.금융감독원에 따르며 유한양행의 상반기 영업이익은 133억원으로 전년동기대비 73.3% 감소했다. 매출액은 6976억원으로 3.1% 감소했다. 주요 대형제약사 중 유일하게 매출이 지난해보다 하락세를 나타냈다.유한양행의 상반기 매출 대비 영업이익률은 1.9%에 그쳤다. 유한양행은 2분기 영업이익이 4억원에 불과할 정도로 수익성이 크게 악화했다.도입신약의 특허만료로 전문의약품 매출이 큰 폭으로 감소했다. 유한양행의 상반기 처방약(ETC) 매출은 4482억원으로 전년보다 8.4% 줄었다.길리어드로부터 도입한 B형간염치료제 ‘비리어드’의 매출 감소폭이 컸다. 비리어드의 상반기 매출은 지난해 상반기 781억원에서 548억원으로 29.9% 줄었다. 특허만료로 인한 약가인하와 점유율 하락으로 전년대비 매출 규모가 233억원 축소됐다.도입신약 제품 중 당뇨치료제 ‘자디앙’(112억원→142억원)과 HIV치료제 ‘젠보야’(205억원→251억원)가 전년대비 각각 26.7%, 22.3% 성장했지만 비리어드의 매출 공백을 만회하기엔 역부족이었다. 베링거인겔하임으로부터 도입한 고혈압복합제 ‘트윈스타’와 당뇨치료제 ‘트라젠타’는 각각 4.5%, -2.1%의 성장률을 기록했다.유한양행이 자체개발한 전문약 제품들도 대체적으로 부진을 보였다. 고지혈증치료제 ‘리피토’의 제네릭 제품 ‘아토르바’는 작년 상반기 매출 191억원에서 올해에는 115억원으로 39.5% 감소했다. 고혈압·고지혈증 복합제 ‘듀오웰’의 상반기 매출은 86억원으로 전년보다 20.5% 감소했고 고지혈증치료제 ‘로수바미브’는 8.4% 하락했다.유한양행의 수익성 악화는 R&D비용 증가가 가장 큰 요인으로 지목됐다.유한양행이 상반기에 투입한 R&D비용은 661억원으로 지난해보다 37.1% 증가했다. 지난해 11월 얀센바이오텍에 기술수출한 항암신약 ‘레이저티닙’의 임상비용 증가의 영향이 컸다. 유한양행은 현재 레이저티닙의 미국 임상시험을 준비 중이다.2분기에 기술료 수익을 반영 규모가 예상보다 축소되면서 수익성이 더욱 악화했다는 평가다. 기술료는 1분기 94억원이 반영됐지만 2분기에는 19억원만 인식됐다.유한양행 관계자는 “회계기준을 엄격하게 적용하면서 1분기 대비 기술료 인식 규모가 크게 줄었다”면서 “하반기에는 베링거인겔하임 기술료 등을 반영하면서 수익성이 개선될 것으로 기대한다”라고 전했다.◆녹십자, 수두백신에 ‘울고’ 독감백신에 ‘웃고'녹십자 본사 전경녹십자의 상반기 영업이익은 210억원으로 전년동기보다 24.3% 줄었다. 매출액은 6464억원으로 지난해 같은 기간보다 4.4% 늘었다. 표면적으로 상반기 실적이 주춤했지만 지난 1분기 극심한 부진을 상당 부분 만회했다는 평가다.녹십자의 지난 1분기 영업이익은 14억원으로 전년동기대비 90.5% 쪼그라들었다. 매출액은 2868억원으로 전년보다 2.5% 감소했다. 2분기 영업이익은 196억원으로 지난해 같은 기간보다 47.5% 신장했고, 매출은 3596억원으로 5.2% 성장하며 실적 반등에 성공했다.수두바이러스 백신의 입찰 지연이라는 돌발 변수 여파가 실적 부진의 요인으로 지목된다.녹십자는 세계보건기구(WHO) 산하 범미보건기구(PAHO)와 입찰을 통해 수두바이러스 백신 수두박스를 공급해왔다. 녹십자는 지난 2017년 초 PAHO의 입찰을 통해 2년간의 공급계약을 맺었다. 수두박스는 지난 2년간 1120억원의 매출을 올렸다.하지만 PAHO의 올해 공급분 입찰이 지연되면서 녹십자의 수두박스 추가매출이 발생하지 않고 있다. 수두박스의 상반기 매출은 74억원으로 전년동기 343억원보다 78.4% 하락했다. 수두박스의 수출실적은 1분기 10억원에서 2분기 48억원으로 회복세를 보였지만 지난해에 비해 크게 못 미치는 수준이다.녹십자는 수두백신을 제외한 백신과 혈액제제가 실적 반등을 이끌었다. 지난 2분기 독감백신의 ‘지씨플루’의 매출은 457억원으로 전년보다 48.4% 상승했다. 독감백신의 해외매출이 남반구 수출 호조로 지난해 2분기 247억원에서 409억원으로 65.6% 늘었다. 혈액제제 중 ‘알부민’은 중국 수출 확대 효과로 2분기 매출이 240억원으로 전년대비 25.0% 증가했다.녹십자가 자체개발한 헌팅턴증후군치료제 ‘헌터라제’가 상반기에만 198억원어치 팔리며 회사 간판제품으로 자리매김했다. 헌터라제는 해외에서만 110억원의 매출을 기록하며 성공적으로 해외시장에 안착하고 있다는 평가를 받는다. 녹십자는 현재 중남미와 북아프리카 등에 헌터라제를 공급 중이다.◆한미약품, 연구비 절감으로 수익성 개선...주력제품 호조한미약품 본사 전경한미약품이 주요 대형제약사 중 가장 눈에 띄는 실적을 상반기에 기록했다.한미약품의 상반기 영업이익은 490억원으로 지난해보다 6.2% 늘었고 매출액은 5450억원으로 11.9% 신장했다.2분기에 파트너사의 투자 확대로 연구개발(R&D) 비용을 절감하면서 수익성이 개선됐다. 한미약품의 지난 1분기 영업이익은 259억원으로 전년동기보다 1.2% 감소했지만 2분기 영업이익은 작년 2분기보다 15.9% 증가했다.한미약품은 2분기 연구개발비(R&D)에 매출의 15.8%에 해당하는 428억원을 투자했다. 지난 6월 사노피와 수정계약에 따른 공동연구비 감액이 반영되면서 R&D 비용이 전년동기보다 11.8% 감소했다.한미약품이 기술이전한 당뇨신약 에페글레나타이드는 현재 글로벌 임상3상시험 5건이 진행 중이다.한미약품은 지난 2015년 11월 사노피와 총 39억 유로 규모의 퀀텀프로젝트(에페글레나타이드·지속형인슐린·에페글레나타이드+지속형인슐린) 기술수출 계약을 맺었다. 하지만 이듬해 12월 사노피가 기술이전 과제 3개 중 1개를 반환하면서 계약내용이 일부 수정됐다.이때 에페글레나타이드 연구비의 25%를 한미약품이 지급하는 조항을 포함하고, 연구비 지급 상한금을 1억5000만유로로 설정했는데, 지난달 5000만유로(약 650억원)를 감액하기로 계약조건을 재수정했다.한미약품은 자체개발 복합신약을 중심으로 매출이 고르게 상승했다.고지혈증복합제 로수젯이 상반기에만 전년동기보다 28.0% 증가한 335억원의 처방액을 기록하며 돌풍을 이어갔다. 2015년말 발매된 로수젯은 2016년 235억원의 처방실적을 기록한 이후 2017년 386억원, 2018년 566억원 등 매년 높은 성장세를 지속 중이다.고혈압치료제 아모잘탄은 상반기 360억원어치 처방되며 간판제품 역할을 톡톡히 했다. 지난해보다 10.7% 늘었다. 아모잘탄은 한미약품의 간판 복합신약으로 암로디핀과 로사르탄 성분이 결합된 복합제다.항궤양제 에소메졸은 지난해 상반기보다 17.7% 성장한 149억원의 처방액을 냈다. 고혈압치료제 아모디핀이 6월 누계 113억원의 처방실적을 나타냈다.◆대웅제약·종근당, 상반기 매출 5천억 돌파...‘1조클럽’ 가입 예약대웅제약과 종근당은 별도기준으로는 처음으로 연매출 1조원 돌파를 예고했다.대웅제약 본사 전경대웅제약의 상반기 매출은 5016억원으로 전년보다 10.5% 늘었고 영업이익은 274억원으로 51.3% 뛰었다. 대웅제약은 지난해 연결 기준으로 매출 1조원을 넘어섰지만 별도 기준은 아직 1조원을 기록한 적이 없다.전문약과 일반약 사업이 고른 성장세를 보였다.대웅제약의 2분기 전문약 매출은 전년동기 1642억원에서 9.6% 증가한 1800억원을 기록했다. 크레스토, 릭시아나, 포시가 등 주요 도입품목과 우루사, 다이아벡스, 올메텍 등 기존 주력 제품의 실적 향상이 매출 상승에 기여했다. OTC 부문은 전년동기 231억원에서 23% 늘은 284억원의 매출을 기록했다. 주력 품목인 우루사, 임팩타민 등이 실적 성장을 이끌었다. 수익성 높은 나보타가 미국 시장 진출 본격화로 매출이 급증했다. 나보타의 2분기 매출은 186억원으로 전년동기대비 548% 성장했다.종근당 본사 전경종근당은 상반기 영업이익이 지난해보다 5.6% 줄었지만 매출액은 9.8% 증가한 5003억원을 기록했다.종근당은 처방약 시장에서 주력 제품들의 활약이 두드러졌다.유비스트의 원외 처방실적 자료를 보면 콜린알포세레이트 성분의 뇌기능개선제 종근당글리아티린이 165억원의 처방액으로 전년동기보다 13.5% 신장했다.고혈압복합제 텔미누보는 지난해 상반기보다 20.2% 증가한 187억원어치 처방됐다. 텔미누보는 텔미사르탄과 에스암로디핀을 함유한 제품으로 종근당이 개발한 첫 복합신약이다.고지혈증치료제 리피토의 제네릭 리피로우가 상반기 처방실적 225억원으로 건재를 과시했다. 고혈압치료제 딜라트렌(170억원), 골관절염치료제 이모튼(167억원), 항혈전제 프리그렐(115억원) 등 6개 제품이 원외 처방액 100억원 이상을 올렸다. 자체개발 당뇨신약 듀비에는 전년보다 2.9% 증가한 93억원의 처방실적을 나타냈다.동아에스티는 상반기 매출이 전년보다 2.2% 늘었고 영업이익은 0.9% 감소하며 표면적으로 주춤한 실적을 냈다. 지난해 2분기 일회성으로 유입됐던 기술료에 따른 기저효과로 올해 2분기 실적이 전년대비 축소된 것처럼 나타나는 착시현상이 발생했다.동아에스티는 지난해 1월 미국 뉴로보 파마슈티컬스(NeuroBo Pharmaceuticals)와 자체개발 천연물 의약품인 퇴행성신경질환치료제 ‘DA-9803’에 대한 양도 계약을 체결했다. 이 계약으로 동아에스티는 양도금 500만달러와 지분 24%를 받았다.동아에스티는 지난해 2분기에 양도금과 지분평가액을 포함해 145억원의 일회성 수익이 반영되면서 올해 2분기 실적이 전년동기보다 축소된 것으로 나타났다. 회사 측은 “전문의약품, 수출, 의료기기·진단 등 전 사업영역에서 고른 성장세를 보였다”라고 설명했다.2019-08-01 06:20:20천승현

'주력사업 호조·R&D성장통'...제약, 상반기 실적 희비주요 대형제약사들의 상반기 실적 희비가 크게 엇갈렸다. 매출 1위 유한양행은 도입신약의 부진과 연구개발(R&D) 비용 급증으로 부진한 성적표를 받아들었다. 녹십자는 주력사업의 선전으로 1분기 실적침체를 만회하는 분위기다. 한미약품, 대웅제약, 종근당 등은 간판제품의 성장세를 발판으로 호전된 실적을 나타냈다.주요 제약사 상번기 매출 영업이익(단위: 백만원, %, 자료: 금융감독원) ◆유한양행, R&D비용 등 증가로 2분기 영업익 4억유한양행 본사 전경제약업계 매출 1위 유한양행은 상반기에 극심한 부진을 나타냈다.금융감독원에 따르며 유한양행의 상반기 영업이익은 133억원으로 전년동기대비 73.3% 감소했다. 매출액은 6976억원으로 3.1% 감소했다. 주요 대형제약사 중 유일하게 매출이 지난해보다 하락세를 나타냈다.유한양행의 상반기 매출 대비 영업이익률은 1.9%에 그쳤다. 유한양행은 2분기 영업이익이 4억원에 불과할 정도로 수익성이 크게 악화했다.도입신약의 특허만료로 전문의약품 매출이 큰 폭으로 감소했다. 유한양행의 상반기 처방약(ETC) 매출은 4482억원으로 전년보다 8.4% 줄었다.길리어드로부터 도입한 B형간염치료제 ‘비리어드’의 매출 감소폭이 컸다. 비리어드의 상반기 매출은 지난해 상반기 781억원에서 548억원으로 29.9% 줄었다. 특허만료로 인한 약가인하와 점유율 하락으로 전년대비 매출 규모가 233억원 축소됐다.도입신약 제품 중 당뇨치료제 ‘자디앙’(112억원→142억원)과 HIV치료제 ‘젠보야’(205억원→251억원)가 전년대비 각각 26.7%, 22.3% 성장했지만 비리어드의 매출 공백을 만회하기엔 역부족이었다. 베링거인겔하임으로부터 도입한 고혈압복합제 ‘트윈스타’와 당뇨치료제 ‘트라젠타’는 각각 4.5%, -2.1%의 성장률을 기록했다.유한양행이 자체개발한 전문약 제품들도 대체적으로 부진을 보였다. 고지혈증치료제 ‘리피토’의 제네릭 제품 ‘아토르바’는 작년 상반기 매출 191억원에서 올해에는 115억원으로 39.5% 감소했다. 고혈압·고지혈증 복합제 ‘듀오웰’의 상반기 매출은 86억원으로 전년보다 20.5% 감소했고 고지혈증치료제 ‘로수바미브’는 8.4% 하락했다.유한양행의 수익성 악화는 R&D비용 증가가 가장 큰 요인으로 지목됐다.유한양행이 상반기에 투입한 R&D비용은 661억원으로 지난해보다 37.1% 증가했다. 지난해 11월 얀센바이오텍에 기술수출한 항암신약 ‘레이저티닙’의 임상비용 증가의 영향이 컸다. 유한양행은 현재 레이저티닙의 미국 임상시험을 준비 중이다.2분기에 기술료 수익을 반영 규모가 예상보다 축소되면서 수익성이 더욱 악화했다는 평가다. 기술료는 1분기 94억원이 반영됐지만 2분기에는 19억원만 인식됐다.유한양행 관계자는 “회계기준을 엄격하게 적용하면서 1분기 대비 기술료 인식 규모가 크게 줄었다”면서 “하반기에는 베링거인겔하임 기술료 등을 반영하면서 수익성이 개선될 것으로 기대한다”라고 전했다.◆녹십자, 수두백신에 ‘울고’ 독감백신에 ‘웃고'녹십자 본사 전경녹십자의 상반기 영업이익은 210억원으로 전년동기보다 24.3% 줄었다. 매출액은 6464억원으로 지난해 같은 기간보다 4.4% 늘었다. 표면적으로 상반기 실적이 주춤했지만 지난 1분기 극심한 부진을 상당 부분 만회했다는 평가다.녹십자의 지난 1분기 영업이익은 14억원으로 전년동기대비 90.5% 쪼그라들었다. 매출액은 2868억원으로 전년보다 2.5% 감소했다. 2분기 영업이익은 196억원으로 지난해 같은 기간보다 47.5% 신장했고, 매출은 3596억원으로 5.2% 성장하며 실적 반등에 성공했다.수두바이러스 백신의 입찰 지연이라는 돌발 변수 여파가 실적 부진의 요인으로 지목된다.녹십자는 세계보건기구(WHO) 산하 범미보건기구(PAHO)와 입찰을 통해 수두바이러스 백신 수두박스를 공급해왔다. 녹십자는 지난 2017년 초 PAHO의 입찰을 통해 2년간의 공급계약을 맺었다. 수두박스는 지난 2년간 1120억원의 매출을 올렸다.하지만 PAHO의 올해 공급분 입찰이 지연되면서 녹십자의 수두박스 추가매출이 발생하지 않고 있다. 수두박스의 상반기 매출은 74억원으로 전년동기 343억원보다 78.4% 하락했다. 수두박스의 수출실적은 1분기 10억원에서 2분기 48억원으로 회복세를 보였지만 지난해에 비해 크게 못 미치는 수준이다.녹십자는 수두백신을 제외한 백신과 혈액제제가 실적 반등을 이끌었다. 지난 2분기 독감백신의 ‘지씨플루’의 매출은 457억원으로 전년보다 48.4% 상승했다. 독감백신의 해외매출이 남반구 수출 호조로 지난해 2분기 247억원에서 409억원으로 65.6% 늘었다. 혈액제제 중 ‘알부민’은 중국 수출 확대 효과로 2분기 매출이 240억원으로 전년대비 25.0% 증가했다.녹십자가 자체개발한 헌팅턴증후군치료제 ‘헌터라제’가 상반기에만 198억원어치 팔리며 회사 간판제품으로 자리매김했다. 헌터라제는 해외에서만 110억원의 매출을 기록하며 성공적으로 해외시장에 안착하고 있다는 평가를 받는다. 녹십자는 현재 중남미와 북아프리카 등에 헌터라제를 공급 중이다.◆한미약품, 연구비 절감으로 수익성 개선...주력제품 호조한미약품 본사 전경한미약품이 주요 대형제약사 중 가장 눈에 띄는 실적을 상반기에 기록했다.한미약품의 상반기 영업이익은 490억원으로 지난해보다 6.2% 늘었고 매출액은 5450억원으로 11.9% 신장했다.2분기에 파트너사의 투자 확대로 연구개발(R&D) 비용을 절감하면서 수익성이 개선됐다. 한미약품의 지난 1분기 영업이익은 259억원으로 전년동기보다 1.2% 감소했지만 2분기 영업이익은 작년 2분기보다 15.9% 증가했다.한미약품은 2분기 연구개발비(R&D)에 매출의 15.8%에 해당하는 428억원을 투자했다. 지난 6월 사노피와 수정계약에 따른 공동연구비 감액이 반영되면서 R&D 비용이 전년동기보다 11.8% 감소했다.한미약품이 기술이전한 당뇨신약 에페글레나타이드는 현재 글로벌 임상3상시험 5건이 진행 중이다.한미약품은 지난 2015년 11월 사노피와 총 39억 유로 규모의 퀀텀프로젝트(에페글레나타이드·지속형인슐린·에페글레나타이드+지속형인슐린) 기술수출 계약을 맺었다. 하지만 이듬해 12월 사노피가 기술이전 과제 3개 중 1개를 반환하면서 계약내용이 일부 수정됐다.이때 에페글레나타이드 연구비의 25%를 한미약품이 지급하는 조항을 포함하고, 연구비 지급 상한금을 1억5000만유로로 설정했는데, 지난달 5000만유로(약 650억원)를 감액하기로 계약조건을 재수정했다.한미약품은 자체개발 복합신약을 중심으로 매출이 고르게 상승했다.고지혈증복합제 로수젯이 상반기에만 전년동기보다 28.0% 증가한 335억원의 처방액을 기록하며 돌풍을 이어갔다. 2015년말 발매된 로수젯은 2016년 235억원의 처방실적을 기록한 이후 2017년 386억원, 2018년 566억원 등 매년 높은 성장세를 지속 중이다.고혈압치료제 아모잘탄은 상반기 360억원어치 처방되며 간판제품 역할을 톡톡히 했다. 지난해보다 10.7% 늘었다. 아모잘탄은 한미약품의 간판 복합신약으로 암로디핀과 로사르탄 성분이 결합된 복합제다.항궤양제 에소메졸은 지난해 상반기보다 17.7% 성장한 149억원의 처방액을 냈다. 고혈압치료제 아모디핀이 6월 누계 113억원의 처방실적을 나타냈다.◆대웅제약·종근당, 상반기 매출 5천억 돌파...‘1조클럽’ 가입 예약대웅제약과 종근당은 별도기준으로는 처음으로 연매출 1조원 돌파를 예고했다.대웅제약 본사 전경대웅제약의 상반기 매출은 5016억원으로 전년보다 10.5% 늘었고 영업이익은 274억원으로 51.3% 뛰었다. 대웅제약은 지난해 연결 기준으로 매출 1조원을 넘어섰지만 별도 기준은 아직 1조원을 기록한 적이 없다.전문약과 일반약 사업이 고른 성장세를 보였다.대웅제약의 2분기 전문약 매출은 전년동기 1642억원에서 9.6% 증가한 1800억원을 기록했다. 크레스토, 릭시아나, 포시가 등 주요 도입품목과 우루사, 다이아벡스, 올메텍 등 기존 주력 제품의 실적 향상이 매출 상승에 기여했다. OTC 부문은 전년동기 231억원에서 23% 늘은 284억원의 매출을 기록했다. 주력 품목인 우루사, 임팩타민 등이 실적 성장을 이끌었다. 수익성 높은 나보타가 미국 시장 진출 본격화로 매출이 급증했다. 나보타의 2분기 매출은 186억원으로 전년동기대비 548% 성장했다.종근당 본사 전경종근당은 상반기 영업이익이 지난해보다 5.6% 줄었지만 매출액은 9.8% 증가한 5003억원을 기록했다.종근당은 처방약 시장에서 주력 제품들의 활약이 두드러졌다.유비스트의 원외 처방실적 자료를 보면 콜린알포세레이트 성분의 뇌기능개선제 종근당글리아티린이 165억원의 처방액으로 전년동기보다 13.5% 신장했다.고혈압복합제 텔미누보는 지난해 상반기보다 20.2% 증가한 187억원어치 처방됐다. 텔미누보는 텔미사르탄과 에스암로디핀을 함유한 제품으로 종근당이 개발한 첫 복합신약이다.고지혈증치료제 리피토의 제네릭 리피로우가 상반기 처방실적 225억원으로 건재를 과시했다. 고혈압치료제 딜라트렌(170억원), 골관절염치료제 이모튼(167억원), 항혈전제 프리그렐(115억원) 등 6개 제품이 원외 처방액 100억원 이상을 올렸다. 자체개발 당뇨신약 듀비에는 전년보다 2.9% 증가한 93억원의 처방실적을 나타냈다.동아에스티는 상반기 매출이 전년보다 2.2% 늘었고 영업이익은 0.9% 감소하며 표면적으로 주춤한 실적을 냈다. 지난해 2분기 일회성으로 유입됐던 기술료에 따른 기저효과로 올해 2분기 실적이 전년대비 축소된 것처럼 나타나는 착시현상이 발생했다.동아에스티는 지난해 1월 미국 뉴로보 파마슈티컬스(NeuroBo Pharmaceuticals)와 자체개발 천연물 의약품인 퇴행성신경질환치료제 ‘DA-9803’에 대한 양도 계약을 체결했다. 이 계약으로 동아에스티는 양도금 500만달러와 지분 24%를 받았다.동아에스티는 지난해 2분기에 양도금과 지분평가액을 포함해 145억원의 일회성 수익이 반영되면서 올해 2분기 실적이 전년동기보다 축소된 것으로 나타났다. 회사 측은 “전문의약품, 수출, 의료기기·진단 등 전 사업영역에서 고른 성장세를 보였다”라고 설명했다.2019-08-01 06:20:20천승현 -

유한양행, 2분기 영업익 4억...'광고·R&D비용 증가'유한양행은 31일 잠정 공시를 통해 올 2분기 별도 기준 영업이익이 4억원을 기록했다고 밝혔다. 전기(128억원) 대비 96.5%, 전년동기(239억원) 대비 98.1% 급감한 수치다.유한양행 '영업이익 어닝쇼크'는 기술료 수익이 줄고 판관비 항목인 광고 및 R&D 비용이 급격히 늘었기 때문이다. 내수 주력 품목 부진도 한 몫 했다. 올 2분기와 1분기를 비교하면 기술료 인식액 차이가 크다.기술료는 1분기 94억원이 반영됐던 것과 달리 2분기에는 19억원만 인식됐다.판관비 부문인 광고선전비와 R&D 비용도 전기대비 늘었다. 광고선전비는 154억원에서 194억원으로, R&D 비용은 325억원에서 336억원으로 증가했다. 두 항목에서만 51억원이 늘었다.종합하면 1분기 영업이익 '128억원'과 2분기 '4억원'의 차이는 줄어든 기술료, 늘어난 광고선전비와 R&D 비용에서 찾을 수 있다. 전년동기와 비교하면 R&D 금액이 가장 큰 영업이익 감소 원인이다.지난해 2분기 R&D 비용은 254억원이었고 올해는 336억원이다. 증감액은 82억원이고 증감률은 32.3%다.내수 주력 품목 부진도 영업이익 감소에 작용했다.처방약(ETC) 부문은 올 2분기 2246억원으로 전년동기(2505억원) 대비 10.3% 줄었다.같은 기간 비이러드(385억원→248억원, -35.7%), 로수바미브(118억원→99억원, -16.3%), 아토르바(120억원→60억원, 50%), 듀오웰(69억원→53억원, -22.7%) 등이 부진했다.수출도 올 2분기 538억원으로 전년동기(620억원)과 비교해 13.3% 줄었다.2019-07-31 16:51:39이석준

유한양행, 2분기 영업익 4억...'광고·R&D비용 증가'유한양행은 31일 잠정 공시를 통해 올 2분기 별도 기준 영업이익이 4억원을 기록했다고 밝혔다. 전기(128억원) 대비 96.5%, 전년동기(239억원) 대비 98.1% 급감한 수치다.유한양행 '영업이익 어닝쇼크'는 기술료 수익이 줄고 판관비 항목인 광고 및 R&D 비용이 급격히 늘었기 때문이다. 내수 주력 품목 부진도 한 몫 했다. 올 2분기와 1분기를 비교하면 기술료 인식액 차이가 크다.기술료는 1분기 94억원이 반영됐던 것과 달리 2분기에는 19억원만 인식됐다.판관비 부문인 광고선전비와 R&D 비용도 전기대비 늘었다. 광고선전비는 154억원에서 194억원으로, R&D 비용은 325억원에서 336억원으로 증가했다. 두 항목에서만 51억원이 늘었다.종합하면 1분기 영업이익 '128억원'과 2분기 '4억원'의 차이는 줄어든 기술료, 늘어난 광고선전비와 R&D 비용에서 찾을 수 있다. 전년동기와 비교하면 R&D 금액이 가장 큰 영업이익 감소 원인이다.지난해 2분기 R&D 비용은 254억원이었고 올해는 336억원이다. 증감액은 82억원이고 증감률은 32.3%다.내수 주력 품목 부진도 영업이익 감소에 작용했다.처방약(ETC) 부문은 올 2분기 2246억원으로 전년동기(2505억원) 대비 10.3% 줄었다.같은 기간 비이러드(385억원→248억원, -35.7%), 로수바미브(118억원→99억원, -16.3%), 아토르바(120억원→60억원, 50%), 듀오웰(69억원→53억원, -22.7%) 등이 부진했다.수출도 올 2분기 538억원으로 전년동기(620억원)과 비교해 13.3% 줄었다.2019-07-31 16:51:39이석준 -

대웅, 분기 최대 매출 달성…미국 진출 '나보타' 186억대웅제약이 분기 최대 매출을 달성했다. 수익성 좋은 보톡스 '나보타' 미국 진출 등으로 영업이익은 전년동기대비 수직상승했다. 대웅제약은 31일 공시를 통해 2분기 및 상반기 잠정 실적을 공개했다.매출액 2634억원, 영업이익 171억원을 기록했다. 전년동기대비 각각 10.6%, 70.6% 증가했다. 매출액은 창사 이래 최대 수치다. 회사는 전문의약품(ETC)과 일반의약품(OTC)의 고른 성장과 나보타(미국 제품명 주보)가 세계 최대 보툴리눔 톡신 시장 미국에 진출하며 실적개선을 이끌었다고 설명했다.ETC 부문은 전년동기 1642억원에서 9.6% 증가한 1800억원의 매출을 기록했다.크레스토, 릭시아나, 포시가 등 주요 도입품목과 우루사, 다이아벡스, 올메텍 등 기존 주력 제품의 실적 향상이 매출 상승에 기여했다.특히 수익성 높은 나보타의 경우 미국 시장 진출 본격화로 매출이 급증하며 전년동기대비 548% 성장한 186억원의 매출액을 달성했다.OTC 부문은 전년동기 231억원에서 23% 늘은 284억원의 매출을 기록했다. 주력 품목인 우루사, 임팩타민 등이 실적 성장을 이끌었다.2019-07-31 16:14:59이석준

대웅, 분기 최대 매출 달성…미국 진출 '나보타' 186억대웅제약이 분기 최대 매출을 달성했다. 수익성 좋은 보톡스 '나보타' 미국 진출 등으로 영업이익은 전년동기대비 수직상승했다. 대웅제약은 31일 공시를 통해 2분기 및 상반기 잠정 실적을 공개했다.매출액 2634억원, 영업이익 171억원을 기록했다. 전년동기대비 각각 10.6%, 70.6% 증가했다. 매출액은 창사 이래 최대 수치다. 회사는 전문의약품(ETC)과 일반의약품(OTC)의 고른 성장과 나보타(미국 제품명 주보)가 세계 최대 보툴리눔 톡신 시장 미국에 진출하며 실적개선을 이끌었다고 설명했다.ETC 부문은 전년동기 1642억원에서 9.6% 증가한 1800억원의 매출을 기록했다.크레스토, 릭시아나, 포시가 등 주요 도입품목과 우루사, 다이아벡스, 올메텍 등 기존 주력 제품의 실적 향상이 매출 상승에 기여했다.특히 수익성 높은 나보타의 경우 미국 시장 진출 본격화로 매출이 급증하며 전년동기대비 548% 성장한 186억원의 매출액을 달성했다.OTC 부문은 전년동기 231억원에서 23% 늘은 284억원의 매출을 기록했다. 주력 품목인 우루사, 임팩타민 등이 실적 성장을 이끌었다.2019-07-31 16:14:59이석준 -

동아에스티, 2Q 영업익 51%↓...'기술료 기저효과'동아에스티는 지난 2분기 영업이익이 99억원으로 전년동기대비 50.9% 줄었다고 31일 공시했다. 매출액은 1516억원으로 전년보다 0.5% 감소했다.지난해 2분기 일회성으로 유입됐던 기술료에 따른 기저효과로 올해 2분기 실적이 전년대비 축소된 것처럼 나타나는 착시현상이 발생했다.동아에스티 본사 전경동아에스티는 지난해 1월 미국 뉴로보 파마슈티컬스(NeuroBo Pharmaceuticals)와 자체개발 천연물 의약품인 퇴행성신경질환치료제 ‘DA-9803’에 대한 양도 계약을 체결했다. 이 계약으로 동아에스티는 양도금 500만달러와 지분 24%를 받았다.동아에스티는 지난해 2분기에 양도금과 지분평가액을 포함해 145억원의 일회성 수익이 반영되면서 올해 2분기 실적이 전년동기보다 축소된 것으로 나타났다.회사 측은 “전문의약품, 수출, 의료기기·진단 등 전 사업영역에서 고른 성장세를 보였다”라고 설명했다.2분기 전문의약품 매출은 전년동기대비 6.3% 증가한 769억원을 기록했다. 자체개발 당뇨치료제 슈가논은 2분기 매출 67억원으로 전년보다 34.4% 성장했다.위염치료제 스티렌과 기능성소화불량치료제 모티리톤의 매출은 각각 지난해 2분기보다 11.6%, 34.4% 늘었다. 손발톱무좀치료제 주블리아는 2분기에 48억원어치 팔리며 61.9% 신장했다.해외수출 부문은 캔박카스와 항결핵제의 매출 확대로 21.5% 증가한 431억원을 기록했다. 캔박카스의 매출이 230억원으로 34.7% 늘었다.의료기기·진단 사업은 전년 대비 20.1% 증가한 214억원을 기록했다.2019-07-31 16:11:12천승현

동아에스티, 2Q 영업익 51%↓...'기술료 기저효과'동아에스티는 지난 2분기 영업이익이 99억원으로 전년동기대비 50.9% 줄었다고 31일 공시했다. 매출액은 1516억원으로 전년보다 0.5% 감소했다.지난해 2분기 일회성으로 유입됐던 기술료에 따른 기저효과로 올해 2분기 실적이 전년대비 축소된 것처럼 나타나는 착시현상이 발생했다.동아에스티 본사 전경동아에스티는 지난해 1월 미국 뉴로보 파마슈티컬스(NeuroBo Pharmaceuticals)와 자체개발 천연물 의약품인 퇴행성신경질환치료제 ‘DA-9803’에 대한 양도 계약을 체결했다. 이 계약으로 동아에스티는 양도금 500만달러와 지분 24%를 받았다.동아에스티는 지난해 2분기에 양도금과 지분평가액을 포함해 145억원의 일회성 수익이 반영되면서 올해 2분기 실적이 전년동기보다 축소된 것으로 나타났다.회사 측은 “전문의약품, 수출, 의료기기·진단 등 전 사업영역에서 고른 성장세를 보였다”라고 설명했다.2분기 전문의약품 매출은 전년동기대비 6.3% 증가한 769억원을 기록했다. 자체개발 당뇨치료제 슈가논은 2분기 매출 67억원으로 전년보다 34.4% 성장했다.위염치료제 스티렌과 기능성소화불량치료제 모티리톤의 매출은 각각 지난해 2분기보다 11.6%, 34.4% 늘었다. 손발톱무좀치료제 주블리아는 2분기에 48억원어치 팔리며 61.9% 신장했다.해외수출 부문은 캔박카스와 항결핵제의 매출 확대로 21.5% 증가한 431억원을 기록했다. 캔박카스의 매출이 230억원으로 34.7% 늘었다.의료기기·진단 사업은 전년 대비 20.1% 증가한 214억원을 기록했다.2019-07-31 16:11:12천승현 -

동아에스티, 상반기 영업익 304억…전년비 0.9%↓동아에스티는 상반기 영업이익이 304억원으로 전년동기(306억원) 대비 0.9% 감소했다고 31일 공시했다. 같은 기간 매출액(2880억원→2942억원)과 순이익(291억원→309억원)은 각각 2.2%, 6% 증가했다.2분기만 보면 수익성이 악화됐다. 영업이익(201억원→99억원)과 순이익(216억원→86억원)은 전년동기대비 각각 50.9%, 60.3% 감소했다.2019-07-31 15:46:05이석준

-

셀트리온, '램시마 피하주사' 미국 3상임상 착수램시마 정맥주사제형 셀트리온이 '램시마(인플릭시맵)' 피하주사(SC) 제형의 미국식품의약국(FDA) 허가를 위한 3상임상에 착수한다.31일 셀트리온은 미국 오하이오주에 위치한 임상시험기관에서 '램시마SC(CT-P13 SC)' 3상임상의 환자모집을 시작했다고 밝혔다.램시마는 TNF-α억제제 레미케이드의 바이오시밀러 제품이다. 현재 인플릭시맵 성분 제품은 모두 정맥주사(IV) 제형이다. 셀트리온은 지난해 11월 유럽의약품청(EMA)에 램시마SC의 판매허가를 신청하면서 첫 SC제형 인플릭시맵 제품의 상업화를 시도했다. SC제형이 출시될 경우 환자가 의약품 투여를 위해 병원에 자주 내원하지 않아도 된다는 점에서 편의성과 의료접근성을 크게 높일 수 있다는 기대감이 제기된다.이번 3상임상은 중등도~중증 활성형 크론병 환자의 유지요법으로 램시마SC의 유효성과 안전성을 평가하기 위한 연구다. 미국국립보건원(NIH) 임상정보사이트에 등록된 목표피험자수는 600명이다. 일차유효성평가변수로 크론병의 질병활성도지표(CDAI)를 평가한다. 일차데이터 취합시기는 2021년 6월로 예정됐다.셀트리온은 인플릭시맵 시장의 주요적응증인 염증성장질환(IBD) 환자 대상으로 3상임상 시행기관을 점차 늘려간다는 목표다. 글로벌 임상으로 확대한 다음 2021년 이내 마무리할 계획이다.미국 다수 임상 사이트와 협력관계가 구축돼있어 순조로운 임상진행이 가능하다고 회사 측은 전망했다. 파트너사를 거치지 않고 직접 글로벌 3상임상과 허가신청을 진행함으로써 수익성 측면에서도 긍정적 효과를 예상했다.셀트리온은 올 초 FDA와 논의를 통해 1상과 2상임상을 면제받고, 3상임상만 진행하기로 최종 합의했다. FDA는 램시마SC의 유럽의약품청(EMA) 허가를 위해 제출됐던 임상데이터를 검토한 끝에 램시마SC의 가치를 신약으로 평가하고, 신약임상을 통해 FDA 허가절차를 진행하기로 결정한 것으로 알려졌다.셀트리온은 램시마SC가 상업화에 성공할 경우 애브비의 항체의약품 '휴미라(아달리무맙)'와 경쟁이 가능할 것으로 내다보고 있다. 휴미라는 지난해 연매출 23조원을 기록한 블록버스터 약물이다. 시판 중인 TNF-α 억제제 중 유일하게 염증성장질환(IBD) 적응증을 보유하고 있다.셀트리온 관계자는 "바이오시밀러 업계에서 퍼스트무버로 인정받아온 셀트리온이 램시마SC라는 신약으로 글로벌 제약사에 정면 도전하게 됐다. 각 국 정부와 의료진에게 어필할 수 있는 경제성을 갖춘 램시마SC를 세계 매출 1위 의약품인 휴미라를 넘어설 수 있는 글로벌 블록버스터 제품으로 육성해 나가겠다"라고 밝혔다.2019-07-31 15:12:47안경진

셀트리온, '램시마 피하주사' 미국 3상임상 착수램시마 정맥주사제형 셀트리온이 '램시마(인플릭시맵)' 피하주사(SC) 제형의 미국식품의약국(FDA) 허가를 위한 3상임상에 착수한다.31일 셀트리온은 미국 오하이오주에 위치한 임상시험기관에서 '램시마SC(CT-P13 SC)' 3상임상의 환자모집을 시작했다고 밝혔다.램시마는 TNF-α억제제 레미케이드의 바이오시밀러 제품이다. 현재 인플릭시맵 성분 제품은 모두 정맥주사(IV) 제형이다. 셀트리온은 지난해 11월 유럽의약품청(EMA)에 램시마SC의 판매허가를 신청하면서 첫 SC제형 인플릭시맵 제품의 상업화를 시도했다. SC제형이 출시될 경우 환자가 의약품 투여를 위해 병원에 자주 내원하지 않아도 된다는 점에서 편의성과 의료접근성을 크게 높일 수 있다는 기대감이 제기된다.이번 3상임상은 중등도~중증 활성형 크론병 환자의 유지요법으로 램시마SC의 유효성과 안전성을 평가하기 위한 연구다. 미국국립보건원(NIH) 임상정보사이트에 등록된 목표피험자수는 600명이다. 일차유효성평가변수로 크론병의 질병활성도지표(CDAI)를 평가한다. 일차데이터 취합시기는 2021년 6월로 예정됐다.셀트리온은 인플릭시맵 시장의 주요적응증인 염증성장질환(IBD) 환자 대상으로 3상임상 시행기관을 점차 늘려간다는 목표다. 글로벌 임상으로 확대한 다음 2021년 이내 마무리할 계획이다.미국 다수 임상 사이트와 협력관계가 구축돼있어 순조로운 임상진행이 가능하다고 회사 측은 전망했다. 파트너사를 거치지 않고 직접 글로벌 3상임상과 허가신청을 진행함으로써 수익성 측면에서도 긍정적 효과를 예상했다.셀트리온은 올 초 FDA와 논의를 통해 1상과 2상임상을 면제받고, 3상임상만 진행하기로 최종 합의했다. FDA는 램시마SC의 유럽의약품청(EMA) 허가를 위해 제출됐던 임상데이터를 검토한 끝에 램시마SC의 가치를 신약으로 평가하고, 신약임상을 통해 FDA 허가절차를 진행하기로 결정한 것으로 알려졌다.셀트리온은 램시마SC가 상업화에 성공할 경우 애브비의 항체의약품 '휴미라(아달리무맙)'와 경쟁이 가능할 것으로 내다보고 있다. 휴미라는 지난해 연매출 23조원을 기록한 블록버스터 약물이다. 시판 중인 TNF-α 억제제 중 유일하게 염증성장질환(IBD) 적응증을 보유하고 있다.셀트리온 관계자는 "바이오시밀러 업계에서 퍼스트무버로 인정받아온 셀트리온이 램시마SC라는 신약으로 글로벌 제약사에 정면 도전하게 됐다. 각 국 정부와 의료진에게 어필할 수 있는 경제성을 갖춘 램시마SC를 세계 매출 1위 의약품인 휴미라를 넘어설 수 있는 글로벌 블록버스터 제품으로 육성해 나가겠다"라고 밝혔다.2019-07-31 15:12:47안경진 -

미국 정부, '레미케이드' 반독점법 위반 조사 착수레미케이드 제품사진미국 정부가 존슨앤드존슨(J&J)의 반독점법 위반혐의로 본격 조사에 착수한 것으로 드러났다.30일(현지시각) 로이터 등 다수 외신은 지난달 미국 연방거래위원회(FTC)가 J&J에 민사 소환장을 발행했다고 보도했다. 블록버스터 항체의약품 '레미케이드(인플릭시맵)' 판매 과정에서 반독점법(antitrust laws) 위반 여부를 조사하려는 취지다.J&J은 미 증권거래위원회(SEC)에 제출한 보고서를 통해 "FTC가 레미케이드 계약관행이 합법적인지 여부를 결정하기 위해 지난달 소환장과 동등한 민사조사요구서(CID)를 발급했다"고 밝혔다.J&J은 셀트리온 '인플렉트라' 등 레미케이드 바이오시밀러 제품의 시장진입을 막기 위해 보험사 및 유통사들과 계약과정에서 편법을 사용했다는 혐의를 받고 있다. 레미케이드와 자사의 다른 의약품을 묶어서 할인 판매하거나 보험목록에 바이오시밀러가 등록되지 못하도록 유도했다는 지적이다.J&J이 SEC에 제출한 문서 중 관련 내용이 언급돼 있다. 이와 관련 미국에서 인플렉트라의 판매를 담당하는 화이자는 지난 2017년 9월 J&J을 상대로 미국 펜실베니아주 동부지방법원에 소송을 제기했다.당시 화이자는 "J&J이 레미케이드의 독점권을 유지하기 위해 보험사들과 계약과정에서 일명 '리베이트 트랩(rebate trap)'이라 불리는 전략을 펼쳤다. 레미케이드에 우선권(preference)을 제공하는 대가로 할인을 제공하고, 레미케이드가 비효율적이라고 입증된 경우에 한해 인플렉트라에 대한 보험적용을 받을 수 있게 유도했다"고 비난했다. J&J이 연방독점금지법을 위반하고, 바이오의약품가격경쟁및혁신법(BPCIA)의 주요 목표를 훼손시켰다는 주장이다.J&J이 일체의 위법혐의를 부인하면서 양사는 2년 가까이 법정공방을 펼치고 있다. 만약 J&J이 계약과정에서 불법을 저지르고 보험사 등에 리베이트를 지급한 사실이 드러날 경우 독점금지 위반으로 상당한 과징금을 내야 한다. 환자들이 저렴한 가격의 의약품을 선택할 수 있는 기회를 박탈하고, 헬스케어비용 지출이 늘어나는 데 일조했다는 점에서 비난여론도 피할 수 없다.로이터에 따르면 소송을 제기한 화이자도 관련 조사를 위해 지난달 FTC로부터 CID를 발부받았다.화이자는 성명서를 통해 "인플렉트라의 평균판매가격(ASP)이 레미케이드보다 22% 이상 낮지만 레미케이드 시장점유율이 크게 떨어지지 않았다"며 "J&J의 불법행위로 인해 인플렉트라의 주된 차별화 요소인 가격경쟁력이 발휘되지 못하는 구조다"라고 강조했다. 화이자가 언급한 레미케이드 가격은 도즈당 3000달러, 연간 2만6000달러다.J&J은 화이자 외에 미국 드러그스토어인 월그린과 종합유통업체 크로거와도 소송을 벌이고 있다. 지난해 7월 월그린과 크로거가 레미케이드 판매 과정에서 경쟁의약품을 배제했다는 사유로 미국 펜실베니아 동부지방법원에 독점금지 소송을 제기하면서다.이 같은 분위기는 미국 내 바이오시밀러 시장확대에 긍정적으로 작용할 것으로 평가된다. 미국에는 셀트리온의 '인플렉트라'와 삼성바이오에피스의 '렌플렉시스' 등 레미케이드 바이오시밀러 2종이 출시 중이다.화이자의 실적발표에 따르면 인플렉트라의 올 2분기 미국 매출은 7400만달러(약 877억원)로 전년동기보다 17% 증가했다. 같은 기간 레미케이드의 미국 매출은 8억100만달러(약 9440억원)로 지난해보다 13% 줄었다.J&J은 SEC에 제출한 보고서에서 "의약품시장 환경이 지적재산권에 점차 적대적인 분위기로 바뀌고 있다"고 언급했다.2019-07-31 12:15:37안경진

미국 정부, '레미케이드' 반독점법 위반 조사 착수레미케이드 제품사진미국 정부가 존슨앤드존슨(J&J)의 반독점법 위반혐의로 본격 조사에 착수한 것으로 드러났다.30일(현지시각) 로이터 등 다수 외신은 지난달 미국 연방거래위원회(FTC)가 J&J에 민사 소환장을 발행했다고 보도했다. 블록버스터 항체의약품 '레미케이드(인플릭시맵)' 판매 과정에서 반독점법(antitrust laws) 위반 여부를 조사하려는 취지다.J&J은 미 증권거래위원회(SEC)에 제출한 보고서를 통해 "FTC가 레미케이드 계약관행이 합법적인지 여부를 결정하기 위해 지난달 소환장과 동등한 민사조사요구서(CID)를 발급했다"고 밝혔다.J&J은 셀트리온 '인플렉트라' 등 레미케이드 바이오시밀러 제품의 시장진입을 막기 위해 보험사 및 유통사들과 계약과정에서 편법을 사용했다는 혐의를 받고 있다. 레미케이드와 자사의 다른 의약품을 묶어서 할인 판매하거나 보험목록에 바이오시밀러가 등록되지 못하도록 유도했다는 지적이다.J&J이 SEC에 제출한 문서 중 관련 내용이 언급돼 있다. 이와 관련 미국에서 인플렉트라의 판매를 담당하는 화이자는 지난 2017년 9월 J&J을 상대로 미국 펜실베니아주 동부지방법원에 소송을 제기했다.당시 화이자는 "J&J이 레미케이드의 독점권을 유지하기 위해 보험사들과 계약과정에서 일명 '리베이트 트랩(rebate trap)'이라 불리는 전략을 펼쳤다. 레미케이드에 우선권(preference)을 제공하는 대가로 할인을 제공하고, 레미케이드가 비효율적이라고 입증된 경우에 한해 인플렉트라에 대한 보험적용을 받을 수 있게 유도했다"고 비난했다. J&J이 연방독점금지법을 위반하고, 바이오의약품가격경쟁및혁신법(BPCIA)의 주요 목표를 훼손시켰다는 주장이다.J&J이 일체의 위법혐의를 부인하면서 양사는 2년 가까이 법정공방을 펼치고 있다. 만약 J&J이 계약과정에서 불법을 저지르고 보험사 등에 리베이트를 지급한 사실이 드러날 경우 독점금지 위반으로 상당한 과징금을 내야 한다. 환자들이 저렴한 가격의 의약품을 선택할 수 있는 기회를 박탈하고, 헬스케어비용 지출이 늘어나는 데 일조했다는 점에서 비난여론도 피할 수 없다.로이터에 따르면 소송을 제기한 화이자도 관련 조사를 위해 지난달 FTC로부터 CID를 발부받았다.화이자는 성명서를 통해 "인플렉트라의 평균판매가격(ASP)이 레미케이드보다 22% 이상 낮지만 레미케이드 시장점유율이 크게 떨어지지 않았다"며 "J&J의 불법행위로 인해 인플렉트라의 주된 차별화 요소인 가격경쟁력이 발휘되지 못하는 구조다"라고 강조했다. 화이자가 언급한 레미케이드 가격은 도즈당 3000달러, 연간 2만6000달러다.J&J은 화이자 외에 미국 드러그스토어인 월그린과 종합유통업체 크로거와도 소송을 벌이고 있다. 지난해 7월 월그린과 크로거가 레미케이드 판매 과정에서 경쟁의약품을 배제했다는 사유로 미국 펜실베니아 동부지방법원에 독점금지 소송을 제기하면서다.이 같은 분위기는 미국 내 바이오시밀러 시장확대에 긍정적으로 작용할 것으로 평가된다. 미국에는 셀트리온의 '인플렉트라'와 삼성바이오에피스의 '렌플렉시스' 등 레미케이드 바이오시밀러 2종이 출시 중이다.화이자의 실적발표에 따르면 인플렉트라의 올 2분기 미국 매출은 7400만달러(약 877억원)로 전년동기보다 17% 증가했다. 같은 기간 레미케이드의 미국 매출은 8억100만달러(약 9440억원)로 지난해보다 13% 줄었다.J&J은 SEC에 제출한 보고서에서 "의약품시장 환경이 지적재산권에 점차 적대적인 분위기로 바뀌고 있다"고 언급했다.2019-07-31 12:15:37안경진 -

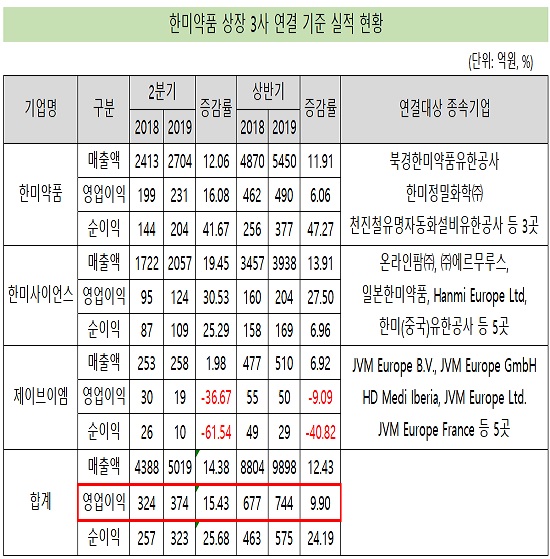

한미약품그룹 상장 3사, 영업익 744억 합작…10%↑한미약품그룹 상장 3개사가 올 상반기 744억원의 영업이익을 합작했다. 전년동기대비 10% 증가한 수치다. 이들 기업은 업계 최상위 수준의 연구개발비를 집행하고도 영업이익률 7.52%를 기록했다. 한미약품은 상반기에만 955억원(1분기 527억원 포함)을 연구개발비에 사용했다.한미약품그룹은 최근 상장 3개사의 연결 기준 2분기 및 상반기 잠정실적을 공시했다. 3개사는 한미약품, 한미사이언스, 제이브이엠이다. 주력 사업회사 한미약품의 상반기 영업이익은 490억원으로 전년동기(462억원) 대비 6.06% 늘었다.영업이익 증가는 지난 6월 사노피와 체결한 당뇨병치료제 '에페글레나타이드' 공동연구비 감액 수정 계약에 따른 영향 때문이다.양사 수정계약에 따라 한미약품의 사노피향 임상 부담액은 당초 1억5000만유로(약 1950억원)에서 1억유로(약 1300억)로 5000만유로(약 650억원) 줄었다.매분기 익월말 청구(사노피) 및 지급(한미약품)되던 임상 부담액도 3~4년 뒤 특정 시기로 변경됐다. 어차피 나가야할 돈이지만 지출 시기를 3~4년 늦췄다는 얘기다.내수 실적도 영업이익 증가에 반영됐다.1의약품 조사기관 유비스트에 따르면 한미약품은 상반기 2923억원의 원외처방실적을 기록해 국내외 제약사 중 1위를 차지했다. 지난해 같은 기간보다 8.6% 증가했다.지주사 한미사이언스도 영업이익이 늘었다. 상반기 204억원으로 전년동기(160억원) 보다 27.5% 증가했다.의약품 자동조제 및 자동화 전문기업 제이브이엠 수익성은 악화됐다.연구개발비 증가와 유럽 시장 대손충당금 발생 등의 요인으로 영입이익이 감소했다. 영업이익은 지난해 상반기 50억원에서 올 반기 50억원으로 9.09% 줄었다.종합적으로 한미약품그룹 상장 3개사는 상반기 744억원의 영업이익을 합작했다. 전년동기(677억원) 대비 9.9% 늘은 수치다.2019-07-31 12:15:21이석준

한미약품그룹 상장 3사, 영업익 744억 합작…10%↑한미약품그룹 상장 3개사가 올 상반기 744억원의 영업이익을 합작했다. 전년동기대비 10% 증가한 수치다. 이들 기업은 업계 최상위 수준의 연구개발비를 집행하고도 영업이익률 7.52%를 기록했다. 한미약품은 상반기에만 955억원(1분기 527억원 포함)을 연구개발비에 사용했다.한미약품그룹은 최근 상장 3개사의 연결 기준 2분기 및 상반기 잠정실적을 공시했다. 3개사는 한미약품, 한미사이언스, 제이브이엠이다. 주력 사업회사 한미약품의 상반기 영업이익은 490억원으로 전년동기(462억원) 대비 6.06% 늘었다.영업이익 증가는 지난 6월 사노피와 체결한 당뇨병치료제 '에페글레나타이드' 공동연구비 감액 수정 계약에 따른 영향 때문이다.양사 수정계약에 따라 한미약품의 사노피향 임상 부담액은 당초 1억5000만유로(약 1950억원)에서 1억유로(약 1300억)로 5000만유로(약 650억원) 줄었다.매분기 익월말 청구(사노피) 및 지급(한미약품)되던 임상 부담액도 3~4년 뒤 특정 시기로 변경됐다. 어차피 나가야할 돈이지만 지출 시기를 3~4년 늦췄다는 얘기다.내수 실적도 영업이익 증가에 반영됐다.1의약품 조사기관 유비스트에 따르면 한미약품은 상반기 2923억원의 원외처방실적을 기록해 국내외 제약사 중 1위를 차지했다. 지난해 같은 기간보다 8.6% 증가했다.지주사 한미사이언스도 영업이익이 늘었다. 상반기 204억원으로 전년동기(160억원) 보다 27.5% 증가했다.의약품 자동조제 및 자동화 전문기업 제이브이엠 수익성은 악화됐다.연구개발비 증가와 유럽 시장 대손충당금 발생 등의 요인으로 영입이익이 감소했다. 영업이익은 지난해 상반기 50억원에서 올 반기 50억원으로 9.09% 줄었다.종합적으로 한미약품그룹 상장 3개사는 상반기 744억원의 영업이익을 합작했다. 전년동기(677억원) 대비 9.9% 늘은 수치다.2019-07-31 12:15:21이석준 -

특허풀린 '프레가발린' 시장 격전…제형·용량 '진화'프레가발린 성분의 블록버스터 통증치료제 지난 2017년 8월 특허가 종료된 '프레가발린' 성분의 통증치료제가 경쟁을 통해 점점 진화하는 모습을 보이고 있다.화이자의 오리지널 제품 리리카는 2005년 국내 최초 허가 당시 75mg, 150mg, 300mg 캡슐제형만 나왔지만, 특허 종료 이후 현재는 정제와 25mg, 50mg 저용량, 서방정까지 종류가 다양해졌다.30일 업계에 따르면 삼일제약과 현대약품은 지난 29일 프레가발린 정제 25mg, 50mg 제품을 국내 최초로 허가받았다.저용량 제품은 신기능 저하 환자에 사용되며, 씨제이헬스케어가 2017년 5월 29일 최초로 허가받았다. 이후 작년 오리지널업체인 화이자도 국내에 저용량 제품을 도입했다.프레가발린 정제는 삼일제약이 2017년 7월 최초로 허가받았다. 캡슐 원료로 사용되는 젤라틴은 습기에 약하고, 간혹 소화 장애도 일으키는 것으로 알려져 정제가 그런 점에서 장점이 될 수 있다는 분석이다.현재 일성신약과 한국휴텍스제약도 삼일제약 위탁생산을 통해 정제를 판매하고 있다.국내 프레가발린 제제 변화 히스토리 1일1회 복용법인 서방정 품목도 특허종료 이후 쏟아지고 있다. 기존 속효제제는 1일2회 복용했다.오리지널 화이자가 작년 7월 첫 품목허가를 획득한 이래 올해 유한양행, 한림제약, 엘지화학, 지엘팜텍, 지엘파마, 대원제약이 후발주자로 이름을 올렸다.현재 국내 허가받은 프레가발린 제제만 308품목(수출용 허가 포함)에 달한다. 2017년 8월 특허 종료 이후 가장 뜨거운 시장이 됐다는 평가다.올해 상반기 원외처방액(기준 유비스트)을 보면 오리지널 리리카가 291억원으로 여전한 위용을 과시하고 있는 가운데 카발린이 20억원으로 제네릭 품목 중 선두를 기록했다.2019-07-31 06:15:45이탁순

특허풀린 '프레가발린' 시장 격전…제형·용량 '진화'프레가발린 성분의 블록버스터 통증치료제 지난 2017년 8월 특허가 종료된 '프레가발린' 성분의 통증치료제가 경쟁을 통해 점점 진화하는 모습을 보이고 있다.화이자의 오리지널 제품 리리카는 2005년 국내 최초 허가 당시 75mg, 150mg, 300mg 캡슐제형만 나왔지만, 특허 종료 이후 현재는 정제와 25mg, 50mg 저용량, 서방정까지 종류가 다양해졌다.30일 업계에 따르면 삼일제약과 현대약품은 지난 29일 프레가발린 정제 25mg, 50mg 제품을 국내 최초로 허가받았다.저용량 제품은 신기능 저하 환자에 사용되며, 씨제이헬스케어가 2017년 5월 29일 최초로 허가받았다. 이후 작년 오리지널업체인 화이자도 국내에 저용량 제품을 도입했다.프레가발린 정제는 삼일제약이 2017년 7월 최초로 허가받았다. 캡슐 원료로 사용되는 젤라틴은 습기에 약하고, 간혹 소화 장애도 일으키는 것으로 알려져 정제가 그런 점에서 장점이 될 수 있다는 분석이다.현재 일성신약과 한국휴텍스제약도 삼일제약 위탁생산을 통해 정제를 판매하고 있다.국내 프레가발린 제제 변화 히스토리 1일1회 복용법인 서방정 품목도 특허종료 이후 쏟아지고 있다. 기존 속효제제는 1일2회 복용했다.오리지널 화이자가 작년 7월 첫 품목허가를 획득한 이래 올해 유한양행, 한림제약, 엘지화학, 지엘팜텍, 지엘파마, 대원제약이 후발주자로 이름을 올렸다.현재 국내 허가받은 프레가발린 제제만 308품목(수출용 허가 포함)에 달한다. 2017년 8월 특허 종료 이후 가장 뜨거운 시장이 됐다는 평가다.올해 상반기 원외처방액(기준 유비스트)을 보면 오리지널 리리카가 291억원으로 여전한 위용을 과시하고 있는 가운데 카발린이 20억원으로 제네릭 품목 중 선두를 기록했다.2019-07-31 06:15:45이탁순 -

일동제약, 전문약 실적 성장 견인…일반약 사업 회복일동제약이 상반기 연구개발비 217억원을 쓰면서도 영업이익 159억원을 남겼다. 전년동기대비 15.8% 증가한 수치다.전문의약품(ETC) 부문이 성장을 견인했다. 2분기에는 1분기 부진했던 일반의약품(OTC) 사업이 회복세를 나타냈다. 31일 전자공시시스템에 따르면, 일동제약 별도 기준 상반기 영업이익은 161억원으로 전년동기(139억원) 대비 15.8% 증가했다. 매출액(2656억원)과 순이익(120억원)은 전년동기와 견줘 각각 8.6%, 0.4% 늘었다.일동제약은 매출액은 ETC, CHC, 기타 3개 부문 합산으로 이뤄진다.2656억원 중 55.27%인 1468억원이 ETC 사업에서 창출됐다. 지난해 반기 1394억원보다 5.3% 늘었다.당뇨병약 콤비글라이즈, 고혈압치료제 텔로스톱 플러스 등 만성질환 제품 매출이 증가했기 때문이다.도입신약 모티리톤 신규 매출 발생도 ETC 성장에 기여했다. 일동제약은 올해부터 동아에스티 기능성소화불량증치료제 모티리톤을 공동판매 중이다. CHC 부문 헬스케어 사업도 호조를 보였다.2분기 매출액은 87억원으로 전년동기와 같았지만 상반기로 보면 지난해 143억원에서 173억원으로 20.98% 증가했다. 화장품(브랜드명 퍼스트랩), 건기식(마이니) 등 신규 사업이 시장에 자리를 잡았다.헬스케어와 CHC 부문을 구성하고 있는 OTC 사업은 2분기 턴어라운드 기회를 잡았다.OTC 1분기 매출액은 367억원으로 전년동기(384억원)대비 역성장했다. 지난해 4분기(387억원)과 비교해도 20억원 가량 매출이 빠졌다.2분기에는 반등 토대를 마련했다. 2분기 매출액은 전년동기와 같은 455억원을 기록했다.2019-07-31 06:15:01이석준

일동제약, 전문약 실적 성장 견인…일반약 사업 회복일동제약이 상반기 연구개발비 217억원을 쓰면서도 영업이익 159억원을 남겼다. 전년동기대비 15.8% 증가한 수치다.전문의약품(ETC) 부문이 성장을 견인했다. 2분기에는 1분기 부진했던 일반의약품(OTC) 사업이 회복세를 나타냈다. 31일 전자공시시스템에 따르면, 일동제약 별도 기준 상반기 영업이익은 161억원으로 전년동기(139억원) 대비 15.8% 증가했다. 매출액(2656억원)과 순이익(120억원)은 전년동기와 견줘 각각 8.6%, 0.4% 늘었다.일동제약은 매출액은 ETC, CHC, 기타 3개 부문 합산으로 이뤄진다.2656억원 중 55.27%인 1468억원이 ETC 사업에서 창출됐다. 지난해 반기 1394억원보다 5.3% 늘었다.당뇨병약 콤비글라이즈, 고혈압치료제 텔로스톱 플러스 등 만성질환 제품 매출이 증가했기 때문이다.도입신약 모티리톤 신규 매출 발생도 ETC 성장에 기여했다. 일동제약은 올해부터 동아에스티 기능성소화불량증치료제 모티리톤을 공동판매 중이다. CHC 부문 헬스케어 사업도 호조를 보였다.2분기 매출액은 87억원으로 전년동기와 같았지만 상반기로 보면 지난해 143억원에서 173억원으로 20.98% 증가했다. 화장품(브랜드명 퍼스트랩), 건기식(마이니) 등 신규 사업이 시장에 자리를 잡았다.헬스케어와 CHC 부문을 구성하고 있는 OTC 사업은 2분기 턴어라운드 기회를 잡았다.OTC 1분기 매출액은 367억원으로 전년동기(384억원)대비 역성장했다. 지난해 4분기(387억원)과 비교해도 20억원 가량 매출이 빠졌다.2분기에는 반등 토대를 마련했다. 2분기 매출액은 전년동기와 같은 455억원을 기록했다.2019-07-31 06:15:01이석준

오늘의 TOP 10

- 1제품매출 90%의 고육책...한미, 이유있는 상품 판매 행보

- 2다가오는 검증의 시간...K-바이오, 글로벌 경쟁력 시험대

- 3이달비정 대원제약 품으로…전문약 판권 이동 지속

- 4사상 최대 식약처 허가·심사인력 모집…약사 정원만 141명

- 5특허 소송 종료에도 끝나지 않은 약가 분쟁…펠루비 총력전

- 6지난해 16개 성분 20개 신약 허가…국산 신약은 3개

- 7식약처, 국산 '방광암 유전자검사시약' 신개발의료기기 허가

- 8항암제 ICER 상한선 5천만원 돌파...중앙값 10년간 미동

- 9의약품 대중광고 때 생성형 AI 금지법안 추진

- 10다제약물관리 약사 상담료 방문 1370원, 내방 680원 인상